Capvisory Insights

Vorbereitung auf eure Series-A Runde

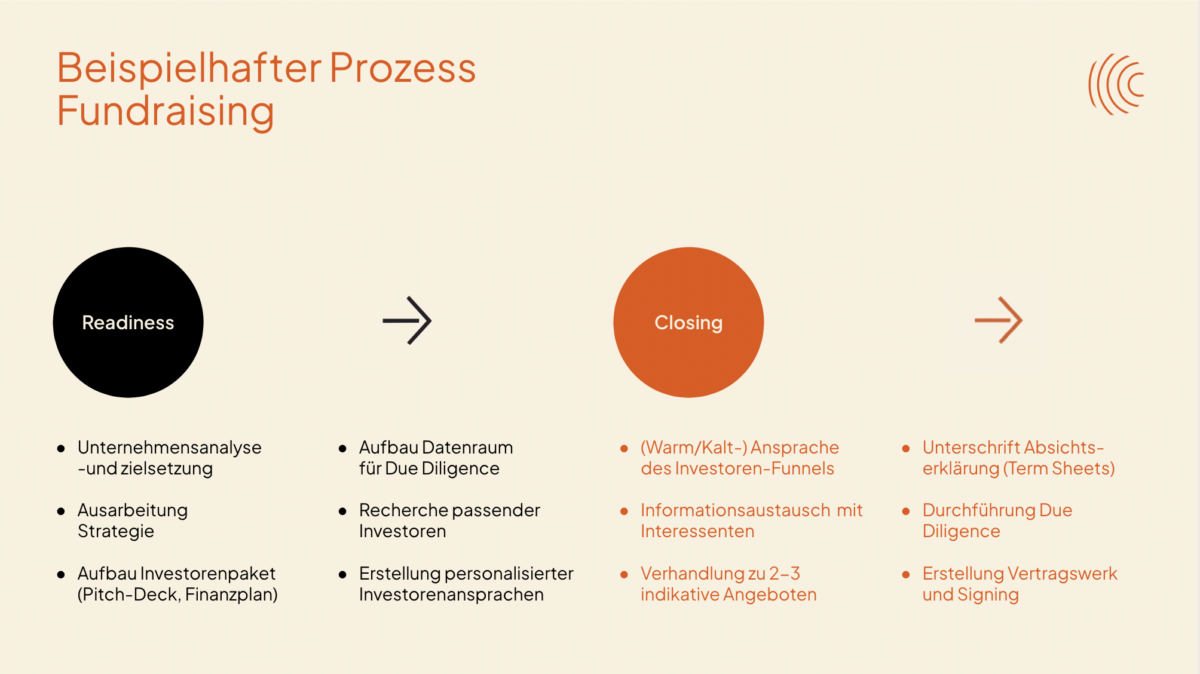

Best Practice: Der Series-A Fundraising-Prozess

Die spezialisierte Berliner M&A Boutique Capvisory unterstützt Startups bei Seed- und Series-A Finanzierungsrunden. In diesem Fachartikel teilen wir unsere praktischen Erfahrungen.

Founding Partner

Founding Partner

Der Fundraising-Prozess für Startups ist herausfordernd und gehört regelmäßig zu den größten Hürden, die Gründer überwinden müssen. In diesem Insights-Artikel geben wir einen Überblick über die typischen Schritte, die im Rahmen einer Kapitalerhöhung in Deutschland durchlaufen werden. Als Gründer kannst du diese Schritte auch gut als Checkliste nutzen.

Disclaimer: Der Prozess variiert von Unternehmen zu Unternehmen, und aus Platz- und Zeitgründen können wir hier nur einen vereinfachten standardisierten Ablauf darstellen.

1. Unternehmensanalyse und Zielsetzung

Bevor das eigentliche Fundraising startet, steht eine Unternehmensanalyse an. In dieser Phase bewerten die Gründer die aktuellen Kennzahlen des Unternehmens und definieren klare Ziele für die Kapitalbeschaffung.

Wie viel Kapital wird benötigt und welche Meilensteine sollen damit erreicht werden? Ist Venture Capital wirklich die passende Finanzierungsform, oder wären Alternativen wie beispielsweise Fremdkapital oder Crowdinvesting geeigneter? Ist das Unternehmen bereit, sich externen Investoren vorzustellen?

Diese Fragen bilden das Fundament für den gesamten Fundraising-Prozess und sind entscheidend für den Erfolg der Finanzierung.

2. Ausarbeitung der Fundraising-Strategie

Sobald die aktuelle Unternehmenssituation analysiert und die Ziele definiert sind, kann die Fundraising-Strategie entwickelt werden. Wir fokussieren uns dabei auf Venture-Capital-Finanzierungen, wobei Alternativen im ersten Schritt ebenfalls berücksichtigt werden sollten.

Venture Capital Investoren prüfen jährlich hunderte Unternehmen und achten dabei unter anderem auf die Attraktivität des Marktes, den Wettbewerb, die Go-to-Market-Strategie, das Gründerteam, vorhandene Kompetenzen und die ersten (geplanten) Hires. Bei innovativeren Produkten steht die Produktidee im Mittelpunkt, während bei anderen Konzepten die Execution und vorhandene Traktion entscheidend sind. Für eine erfolgreiche Strategie ist ein tiefes Verständnis des eigenen Unternehmens essenziell – setze es gekonnt in Szene und entwickle eine überzeugende Equity Story.

Es ist wichtig, sich intensiv mit der VC-Industrie auseinanderzusetzen und die Denkweise der Investoren zu verstehen. Konzepte wie das Venture-Capital-Power-Law, das Verhältnis eines Fonds zu seinen Limited Partners sowie die internen Strukturen und Hierarchien der Fonds sollten dabei zumindest grundlegend bekannt sein.

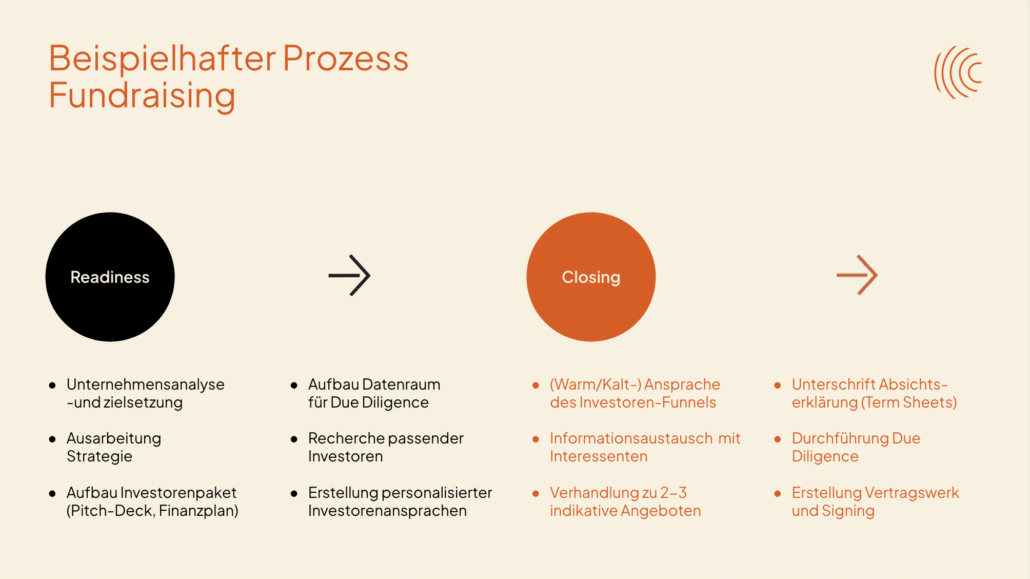

Ein zentraler Punkt ist die Definition der passenden Investoren-Zielgruppe:

-

- Welcher Typ von Risikokapitalgeber passt zu deinem Unternehmen? (z. B. Venture-Capital-Fonds, Corporate Venture Capital, Private Equity)

- In welcher Finanzierungsrunde befindet sich dein Startup? (Seed, Series A, Series B)

- In welchem „Vertical“ ist dein Unternehmen aktiv? (z. B. Fintech, ClimateTech, DeepTech)

Auch das Timing ist entscheidend: Raise, wenn möglich nur, wenn du wirklich bereit bist und ein Momentum aufbauen kannst, bspw. aufgrund der Unternehmensentwicklung oder des Marktes. Plane sicherheitshalber 6–9 Monate vom Beginn des Fundraising-Prozesses bis zur finalen Überweisung ein. Häufig arbeitet mindestens ein Gründer Vollzeit an der Finanzierung. Rechtzeitige Unterstützung durch Anwälte, Steuerberater und gegebenenfalls M&A-Berater kann ebenfalls wertvoll sein.

Tipp: Hast du dich schon gefragt, zu welcher Jahreszeit die Ansprache von Investoren am erfolgversprechendsten ist? Lies dazu unseren Artikel: Der beste Zeitpunkt fürs Fundraising.

3. Erstellung des Investorenpakets (Pitch-Deck, Finanzplan)

Pitch-Deck und Finanzplan sind unerlässlich für die erfolgreiche Ansprache von Investoren. Das Pitch-Deck dient als “Teaser” und stellt die Geschäftsidee kurz und ansprechend dar. Es soll das Interesse wecken.

Der Finanzplan geht ins Detail und zeigt Investoren eure detaillierten historischen Zahlen, wie das eingesammelte Kapital eingesetzt werden soll und welche (Zukunfts-) Annahmen ihr als Team getroffen habt.

Hinweis: Oft wird die Sinnhaftigkeit eines Investment-Memos diskutiert. Manche Gründer schwören darauf, andere halten es für überflüssig. Wir sind der Meinung, dass es – je nach Komplexität deines Unternehmens – als Begleitdokument sinnvoll sein kann, aber kein Muss ist, um eine Finanzierungsrunde abzuschließen.

4. Aufbau des Datenraums für die Due Diligence

Sobald erste Gespräche mit Investoren stattfinden, ist es wichtig, einen gut strukturierten Datenraum bereit zu haben. Dieser enthält alle Dokumente, die Investoren für die Due Diligence benötigen. Dazu zählen Finanzberichte, rechtliche Unterlagen, Verträge und andere sensible Informationen.

Ein gut geführter Datenraum erleichtert die Prüfung und schafft Vertrauen. Idealerweise steht der Datenraum bereits, bevor du mit Investoren in Kontakt trittst. So kannst du schnell reagieren, sobald Interesse besteht.

5. Aktivierung und Recherche passender Investoren

Der nächste Schritt besteht darin, konkrete Investoren in den von dir ausgewählten Investoren-Kategorien zu identifizieren. Dabei ist eine gründliche Recherche entscheidend:

-

- Welche Investoren haben Erfahrung in deiner Branche?

- Welche Investoren sind in der Entwicklungsphase deines Startups aktiv (z.B. Seed oder Series A)?

- Welche Investoren haben in den letzten 12 Monaten Investments getätigt?

Idealerweise hast du bereits Investoren in deinem Netzwerk, die du “warm” ansprechen kannst. Ist dies nicht der Fall und genügend Zeit vorhanden, lohnt es sich, über Konferenzen, Networking-Events usw. den Kontakt zu VCs zu suchen, um eine persönliche Beziehung noch vor dem Funraising aufzubauen.

Für die Kaltansprache, kannst du entweder eine eigene Long List erstellen, auf kostenlose Online-Listen (z.B. OpenVC) zurückgreifen, kostenpflichtige Tools wie Pitchbook (sehr teuer!) oder AddedVal (vor allem für Business Angel) nutzen oder einen professionellen Dealmaker oder M&A Berater beauftragen.

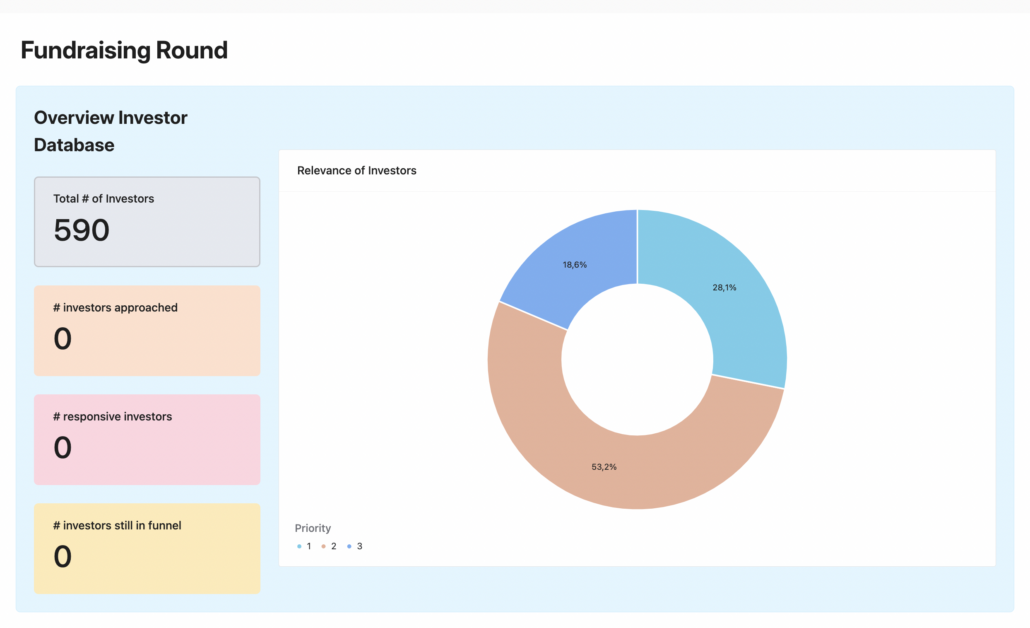

Bei Capvisory pflegen wir beispielseise eine inhouse entwickelte, laufend aktualisierte Datenbank mit über 20.000 Investoren – von etablierten Venture-Capital-Fonds bis hin zu kaum bekannten strategischen Investoren. Durch unser gezieltes Monitoring aller relevanten Finanzierungsrunden in Europa stellen wir sicher, für jede Branche eine umfassende und fundierte Investorenliste bereitzuhalten.

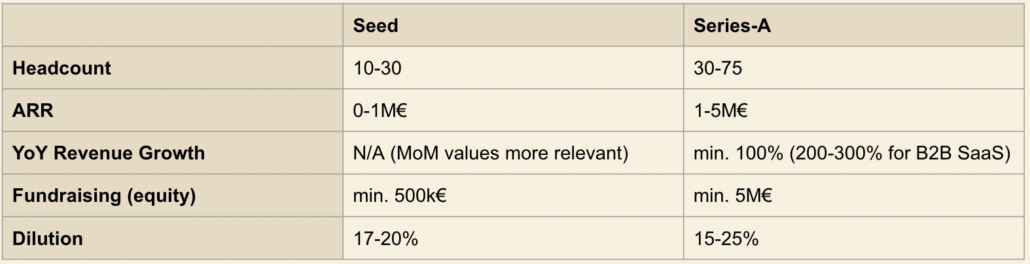

6. Erstellung personalisierter Ansprache-Texte

Investoren schätzen eine personalisierte Ansprache. Es reicht in der Regel nicht aus, standardisierte Nachrichten zu versenden. Stattdessen sollte jeder potenzielle Investor individuell adressiert werden. Investoren wollen sehen, dass du dich mit ihrer individuellen Investment Thesis auseinandergesetzt hast und Synergien im Portfolio verstehst. Das erhöht die Chancen deutlich.

Tipp: Die besten Ansprachen erfolgen warm, das heißt, wenn du den Investor bereits kennst. Das erhöht deine Chancen deutlich, dass er sich dein Unternehmen wohlwollend anschaut. Da die wenigsten Gründer ein großes Netzwerk an VC-Investoren haben, setzen viele schlussendlich doch auf Kaltansprache. Dennoch: Wie vorher bereits erwähnt, besuche Konferenzen und Startup-Events, um dein Netzwerk aufzubauen und Investoren persönlich kennenzulernen.

7. Ansprache des Investoren-Funnels

Sobald alle Vorbereitungen abgeschlossen sind, beginnt die aktive Ansprache. Hierbei wird ein Investoren-Funnel aufgebaut (ähnlich einem CRM), der es ermöglicht, Investoren systematisch und effizient zu kontaktieren. Der Funnel hilft, den Fortschritt des Fundraisings zu überwachen und sicherzustellen, dass kein potenzieller Investor übersehen wird. Klingt nach Sales? Ja, die Investorenansprache hat große Ähnlichkeit zu einem klassischen Sales Prozess.

Für das CRM kannst du auf fertige Tools zurückgreifen oder eine eigene Excel-Lösung erstellen. Bei Capvisory haben wir beispielsweise ein CRM für Gründer entwickelt, das automatisch mit unserer Datenbank von über 20.000 Investoren verknüpft ist und bei jedem Mandat automatisch eingesetzt wird.

Tipp: Bei der Kaltansprache muss man oft ins kalte Wasser springen. Die meisten VCs bemühen sich, eine positive Erfahrung für Gründer zu schaffen, aber es gibt auch immer wieder unschöne Erlebnisse wie Ghosting. Ist dir das schon passiert? Lies unseren Artikel: So gehen Gründer mit Ghosting um.

8. Informationsaustausch mit Interessenten

Investoren, die Interesse zeigen, fordern in der Regel weitere Informationen an. In dieser Phase ist es wichtig, schnell und präzise zu reagieren. Ein reibungsloser Informationsfluss stärkt das Vertrauen der Investoren und beschleunigt den Entscheidungsprozess.

Es gibt die Anekdote von Sam Altman, der in seiner Rolle als Präsident von Y Combinator die Antwortzeiten von Gründern gemessen hat, um daraus zu schließen, ob jemand ein „great or mediocre founder“ sei. Den volle Artikel gibt es hier: Sam Altman tracked how quickly people responded to his texts and emails.

9. Verhandlung zu 2–3 indikativen Angeboten

Ziel sollte es sein, mehrere Term Sheets von potenziellen Lead-Investoren einzuholen. So entsteht Momentum und du kannst mit Rückenwind in die Verhandlung der Terms gehen. Die Verhandlung kann kompliziert sein, wenn du in diesem Bereich noch keine Erfahrung hast.

Während etablierte VC-Investoren fair agieren, da sie an deinem langfristigen Erfolg interessiert sind, könnten kleinere Player anders handeln. Hole dir einen erfahrenen Unternehmer zur Seite oder lass dich gut von einem spezialisierten Anwalt oder M&A-Berater unterstützen.

10. Unterschrift der Absichtserklärung (Term Sheets)

Die Unterschrift unter das Term Sheet ist ein wichtiger Meilenstein. Es handelt sich um eine unverbindliche Absichtserklärung, die die grundsätzlichen Bedingungen der Investition festlegt und gut verhandelt werden muss. Das Term Sheet dient als Grundlage für die Ausgestaltung der Investment-Verträge.

In der Industrie hält sich das Narrativ, dass seriöse, professionelle Investoren nicht mehr von einem Term Sheet zurücktreten, sofern in der Due Diligence keine Red Flags gefunden werden. Die Wahrscheinlichkeit, dass du closed, steigt mit Unterzeichnung deutlich an.

11. Durchführung der Due Diligence

Nach der Unterzeichnung des Term Sheets beginnt die Due Diligence. In dieser Phase prüfen Investoren alle wesentlichen Aspekte deines Unternehmens im Detail, von den Finanzen über rechtliche Dokumente bis hin zu operativen Strukturen. Diese Prüfung soll sicherstellen, dass das Unternehmen den Erwartungen entspricht und keine versteckten Risiken bestehen.

12. Erstellung des Vertragswerks und Signing

Sobald die Due Diligence abgeschlossen ist, wird das endgültige Vertragswerk erstellt – oft auch parallel dazu. In diesem Schritt werden alle Details der Investition festgelegt. Nach den Verhandlungen und dem Signing beim Notar erfolgt typischerweise innerhalb weniger Tage die Einzahlung des Stammkapitals durch die Investoren. In manchen Finanzierungsrunden überweisen Investoren sowohl das Stammkapital als auch die restliche Einzahlung in die Kapitalrücklage in einer Summe, sodass das Kapital bereits 1–2 Wochen nach der Unterschrift vollständig zur Verfügung steht.

Überwiegend wird jedoch zunächst das Stammkapital eingezahlt, während man den Eintrag ins Handelsregister abwartet. Erst nachdem das Handelsregister aktualisiert ist, überweisen die Investoren den restlichen Betrag. Da die Eintragung im Handelsregister manchmal mehr Zeit in Anspruch nehmen kann, kann es mehrere Wochen dauern, bis die Gründer den gesamten Betrag auf ihrem Konto verbuchen können. Mit Eingang des vollständigen Kapitals ist der Fundraising-Prozess dann aber erfolgreich abgeschlossen.